1. Incentivos o yields en un protocolo.

Las recompensas distribuidas a través de incentivos cuando diseñas los tokenomics de tu protocolo son uno de los aspectos más relevantes para atraer liquidez al mismo.

Por lo tanto, la razón principal por la que se distribuyen recompensas en protocolos DeFi es recompensar a aquellos que contribuyen aportando liquidez cuando sea necesaria. Normalmente, podemos ver protocolos en los que las recompensas que se distribuyen son exageradamente altas al inicio y caen radicalmente semanas después. También podemos ver otras prácticas, como ajustar manualmente las recompensas cuando la rentabilidad baja; pero esta técnica -muy utilizada en la industria crypto- la vemos poco adecuada cuando el procedimiento se puede optimizar, modelizar y programar.

Estas malas o nulas modelizaciones de las recompensas o yields provocan que los usuarios inviertan en un protocolo durante periodos cortos de tiempo para desinvertir unas horas, días o semanas después.

Desde Tutellus no queríamos ni atraer a estos usuarios ni mostrar a la comunidad un comportamiento en esa línea de incentivar el corto plazo y comportarnos como lo han hecho multitud de protocolos DeFi, que atraen mucho capital con rentabilidades de locos para caer estrepitosamente pocas semanas después. Cuando diseñamos los tokenomics del TUT buscamos recompensar a los usuarios más tempranos y crear con ellos una relación de confianza en el largo plazo, que dure años: tú -token holder- aporta liquidez a mi protocolo, que yo te remuneraré cada vez más y durante años.

2. Distribución de recompensas tradicional en protocolos DeFi.

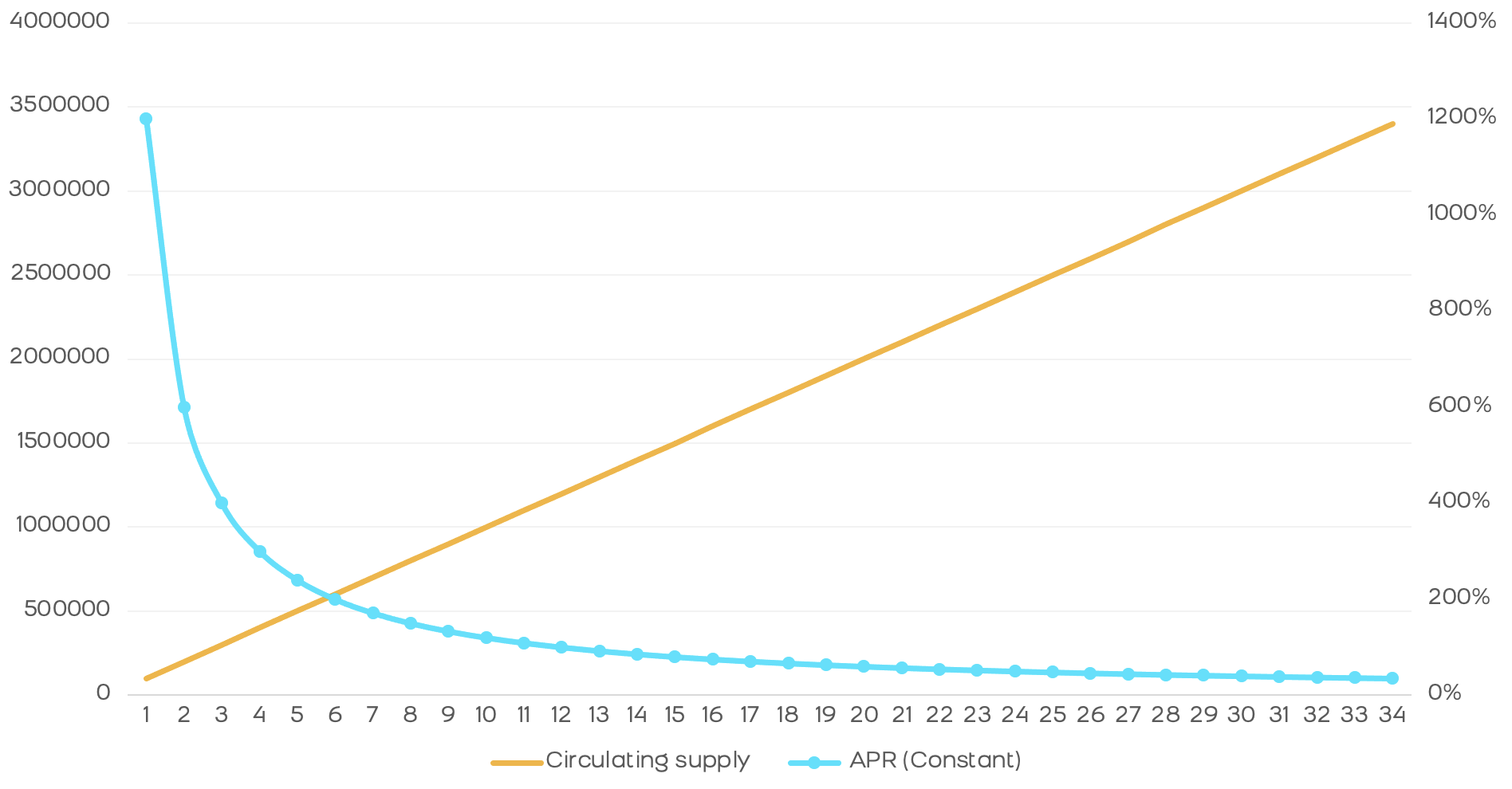

Podemos hacer una estimación del retorno que ofrece un protocolo a lo largo del tiempo basándonos en las recompensas mensuales y suponiendo: que todos los tokens del protocolo se destinan a recompensas y que el 100% del mercado contribuye al protocolo.

En este modelo vemos la caída muy acentuada desde los 1200% APR hasta el 100% en apenas 1 año. Además, a los 3 años vemos que este APR baja hasta el 30%. Hay una diferencia abismal que solo atraerá a holders las primeras semanas, comportándose como "mercenarios" y buscando otros protocolos más rentables en cuanto empiece a caer el APR. Este efecto es el que hemos vivido en la inmensa mayoría de clones de los principales AMMs y de mucha blockchains, sobre todo en la BSC.

3. Distribución de recompensas tutelliana.

Para combatir este efecto y desde Tutellus hemos ideado una fórmula para ajustar, automáticamente, el reparto de recompensas a la cantidad de tokens en circulación. De esta forma podemos recompensar a los usuarios de una manera mucho más eficiente. Básicamente utilizamos una función de primer grado (una recta) para definir la distribución, cuyas características fundamentales son: Una aceleración de las recompensas (pendiente M) y un punto de inicio (N).

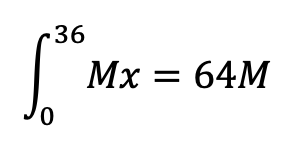

Para el instante inicial, con 0 tokens en el mercado, no se reparten recompensas. Por lo tanto, N = 0. Atendiendo a nuestro whitepaper la cantidad de recompensas distribuidas a lo largo de los 36 primeros meses es de 64M, lo que equivale a que la integral de la recta de distribución entre 0 y 36 sea igual a 64M.

Así, podemos obtener la pendiente de la recta resolviendo la integral, obteniendo la siguiente estimación:

4. Beneficios de la distribución de recompensas tutelliana.

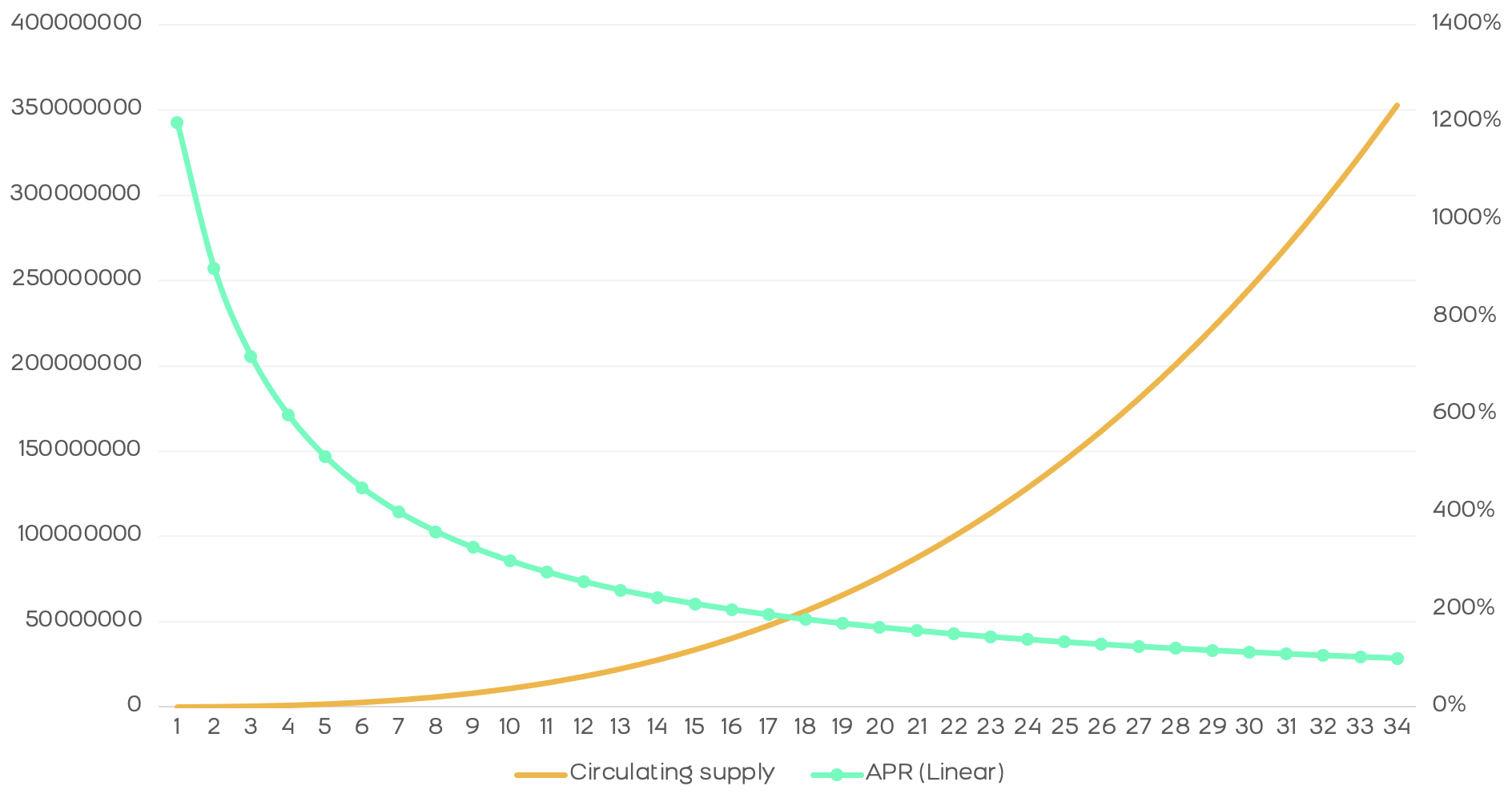

En definitiva, vemos que la caída de las recompensas es menos brusca y el retorno anual es mayor que en una distribución constante, como podemos ver en la siguiente comparativa.

La distribución de las recompensas tutelliana es más eficiente y genera un mayor retorno que las recompensas constantes. Además, la cantidad de tokens en el mercado obedece a una función exponencial, siendo este comportamiento más natural ya que -normalmente- los protocolos no siguen un ritmo de crecimiento lineal, sino que van acelerando su crecimiento a lo largo del tiempo y, por tanto, es óptimo que las recompensas se ajusten a este ritmo creciente.

Brevemente, para entender mejor el comportamiento de esta revolucionaria distribución de recompensas a nivel ya de cadena de bloques, debes entender que la liberación de los tokens en una blockchain no se produce de manera continua sino de forma discreta, bloque a bloque, cada pocos segundos. Por tanto, debemos traducir esta fórmula a lenguaje discreto.

Sabiendo la cantidad de tokens a repartir y el bloque inicial y final del periodo de recompensas podemos despejar la pendiente M, que se guarda como constante en el smart contract. Posteriormente, el cálculo de las recompensas liberadas entre el bloque A y el bloque B se calcula resolviendo la integral que hemos visto en ese rango:

Esta última parte es la que está escrita en el contrato: sabiendo el bloque inicial y final, podemos obtener rápida y fácilmente las recompensas liberadas en ese periodo.

5. Conclusiones: incentivemos el largo plazo.

Desde Tutellus y con el lanzamiento no solo del TUT, sino de todos los proyectos y tokens de nuestro ecosistema, tenemos claro que hay que apostar por recompensar a los holders que aporten liquidez de mamnera continua en el largo plazo. Debemos diseñar procedimientos que desincentiven el corto e incentiven las contribuciones sostenidas y a largo plazo.

De esta forma, una distribución de recompensas que acelera las mismas a lo largo del tiempo, incentiva -igual que el efecto del interés compuesto- a que el liquidity provider siga contribuyendo con su liquidez a tu protocolo.

Al mismo tiempo con las funciones matemáticas descritas somos capaces de mantener unos APR por encima del 100% durante todo el programa de incentivos (3 años), tiempo suficiente para que el protocolo hay absorbido mucha liquidez y el proyecto vaya en piloto automático con la ayuda de la comunidad.

Si estás creando tus propios tokenomics te invitamos a que utilices la "modelización matemática tutelliana". Tu token te lo agradecerá y tus holders estarán más contentos. Y nosotros, encantados de compartir este conocimiento con la comunidad :)

Por último, ten en cuenta que todavía tenemos por delante más de 34 meses de yield farming extraordinariamente rentable en Tutellus con el TUT. Así que ya sabes, a comprar TUTs y a farmear. Y si no sabes cómo hacerlo, en la sección de FAQs tienes videos y posts donde hablamos tanto de cómo comprar TUT a cómo hacer farming de TUTs.

¡Seguimos!

Descubre más artículos en el Criptoblog sobre...

.jpg)